Всего каких-то 2-3 года назад сфера оптовой торговли ЛП казалась давно устоявшимся, если не сказать скучным сегментом рынка. Лидеры боролись за десятые доли процента, неспешно диверсифицировались, если кто-то и сходил с дистанции, то это были понятные и даже отчасти ожидаемые истории. Однако финансовый кризис изменил абсолютно все.

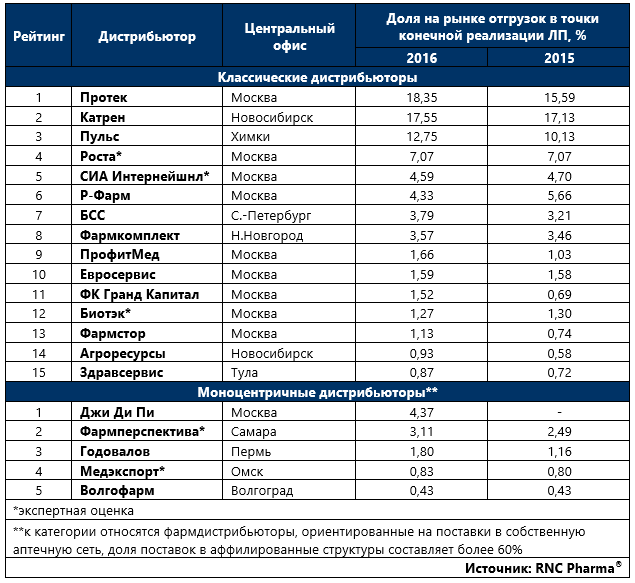

В ТОПе стремительно ротируются лидеры, в частности, в середине прошлого года первое место себе вернула компания «Протек», «Пульс» за несколько лет сделал почти невозможное – ворвался в тройку компаний-лидеров. Последние 2 года увеличение доли на 2-3% в год стало едва ли не нормой для отдельных компаний. Как следствие, заметно выросла концентрация сегмента оптовой торговли, по итогам 2016 г. пятнадцать классических фармдистрибьюторов контролируют 81% рынка, за год доля крупнейших компаний выросла на 7,4%.

Сменилась и риторика конкурентной борьбы: объявляются и заканчиваются ценовые войны, возобновились активные диверсификационные процессы. Оптовики, которые ещe недавно и не помышляли о собственной рознице, «СИА Интернейшнл», например, делают ставку именно на ритейл. Более того, компания озвучивает планы, реализация которых неизбежно выведет ее в число лидеров российской фармрозницы и, разумеется, скажется на позициях оптового подразделения в ТОПе.

Впрочем, качественное развитие в 2016 г. проходило и другими путями, в частности, строились новые склады, модернизировались, продавались и покупались старые. Сделок в прошлом году вообще было много, в т.ч. и с участием международного бизнеса.

Таб. ТОР фармдистрибьюторов по доле рынка прямых поставок ЛП (с учётом льготных поставок, в т.ч. региональных), в денежном выражении, по итогам 2016 г.